Lohnsteuer und Umsatzsteuer sind für den deutschen Staat zwei seiner Haupteinnahmequellen. Dabei handelt es sich bei der Lohnsteuer nicht, wie vielfach angenommen, um eine eigene Steuerart. Viel eher ist sie eine Methode, die anfallende Einkommenssteuer vorab überschlägig abzuführen. Die tatsächliche Einkommenssteuer wiederum wird in der individuellen Steuererklärung unter Berücksichtigung der persönlichen Verhältnisse berechnet. Bürger:innen erhalten im Anschluss einen Steuerbescheid, der ihnen eine Rückzahlung avisiert oder sie zur Nachzahlung verpflichtet.

Geschichtlicher Hintergrund des Lohnsteuerabzugs durch Arbeitgeber:innen

Eine Einkommenssteuer, wie wir sie heute kennen, wird in Deutschland erstmals um das Jahr 1808 in Ostpreußen erhoben. Steuern auf den laufenden Arbeitslohn bezahlen die Menschen jedoch schon seit dem Mittelalter. Auf diese Weise konnten auch Bürger:innen ohne Vermögen, also solche, die nur ihren wöchentlichen oder monatlichen Verdienst besaßen, zur Kasse gebeten werden - und zwar im direkten Kontakt mit den Steuereintreibern. Erst das Reichseinkommenssteuergesetz im Jahr 1920 bringt eine bis heute gültige, wegweisende Veränderung: Von nun an wird die Einkommenssteuer von den Arbeit gebenden Unternehmen direkt vom Lohn abgezogen und an die Staatskasse weitergeleitet.

Rechtliche Grundlagen des Lohnsteuerabzugsverfahrens

Seit seinen Anfängen ist das Einkommenssteuerrecht einem stetigen Wandel unterworfen. Es muss aktuellen Gegebenheiten angepasst werden, da äußere Einflüsse wie Inflation, Wirtschaftswachstum oder Arbeitslosenquote ebenfalls keine starren Größen sind. Im Jahr 2023 beispielsweise wurde das Inflationsausgleichsgesetz verabschiedet. Die Rechtsgrundlage für den Lohnsteuerabzug durch Arbeitgeber:innen ist das Einkommensteuergesetz (EStG). Ergänzend gelten dieLohnsteuerdurchführungsverordnung (LStDV)sowie für Auslegungsfragen die Lohnsteuer-Richtlinien. Eine Zusammenfassung all dieser Regularien findest Du imamtlichen Lohnsteuer-Handbuchdes Bundesministeriums für Finanzen (BMF).

In diesem Zusammenhang bitten wir dich um Beachtung, dass der vorliegende Artikel keine Rechtsberatung darstellt, sondern der allgemeinen Information dient. Für Richtigkeit, Vollständigkeit und Aktualität können wir leider keine Garantie übernehmen, aber wir arbeiten in der Informationserstellung für dich nach bestem Wissen und Gewissen.

Definition Lohnsteuer / Lohnsteuerabzug

Die Lohnsteuer ist, wie bereits angemerkt, keine eigene Steuerart. Der Begriff bezeichnet die nach § 38 EStG monatlich, quartalsweise oder jährlich fällige Vorauszahlung auf die zu entrichtende Einkommenssteuer. Diese Tatsache macht die Lohnsteuer zu einem Bestandteil der Einkommenssteuer. Die Lohnabgabe wird ausschließlich auf Einkünfte aus nichtselbständiger Arbeit erhoben. Arbeitgeber:innen führen sie vom Bruttogehalt ihrer Beschäftigten im Rahmen der Lohnabrechnung jeden Monat, quartalsweise oder jährlich (der Zeitraum bemisst sich aufgrund des Betrages) direkt an das zuständige Betriebsstättenfinanzamt ab. Der korrekte Lohnsteuerabzug fällt in den Zuständigkeitsbereich des/der Arbeitgeber:in. Im Ernstfall haftet er/sie für Richtigkeit und Pünktlichkeit. Steuerschuldner ist nach § 38 EStG jedoch der/die Arbeitnehmer:in.

Nichtselbständig Erwerbstätige sind im Übrigen Personen, die sich in Ausbildung befinden, Arbeiter:innen, Angestellte und auch Personen mit Beamtenstatus.§ 19 EStG gibt uns weiterhin Aufschluss darüber, was Einkünfte aus nichtselbständiger Arbeit eigentlich sind. Als häufigste Einkunftsarten seien hier erwähnt:

- Gehälter

- Löhne

- Tantiemen

- Gratifikationen

- andere Bezüge (auch Sachbezüge, Stichwort geldwerter Vorteil) für eine Beschäftigung im öffentlichen oder privaten Dienst

Einkommenssteuererklärung vs. Lohnsteuerjahresausgleich

Die Begriffe Einkommenssteuererklärung und Lohnsteuerjahresausgleich werden häufig synonym verwendet. Aber Achtung, damit ist nicht das Gleiche gemeint: Die Einkommenssteuererklärung gibt der/die Arbeitnehmer:in persönlich ab, um die individuelle Steuerlast ermitteln zu lassen.

Einen Lohnsteuerjahresausgleich hingegen kann nur der/die Arbeitgeber:in veranlassen. Die Lohnbuchhaltung berechnet im Rahmen des Lohnsteuerjahresausgleichs eine Korrektur, weil unterjährig durch Sonderzahlungen oder rückwirkend gültige, steuerrechtliche Änderungen zu viel Lohnsteuer einbehalten wurde. Der betriebliche Lohnsteuerjahresausgleich muss bis Ende Februar des Folgejahres abgeschlossen sein.

Lohnsteueranmeldung

Die Lohnsteueranmeldung durch den/die Arbeitgeber:in ist in § 41 a EStG geregelt. Die Meldung der einzubehaltenden Lohnsteuer erfolgt seit 2010 ausschließlich über das Internetportal ELSTER. Spätestens am 10. Tag nach Ablauf eines Lohnsteuer-Anmeldezeitraumes muss bereits die nächste Meldung erfolgt sein. Als Anmeldezeiträume stehen, gestaffelt nach Betragshöhe, ein Jahr, ein Quartal oder ein Monat zur Verfügung.

Berechnung der Lohnsteuer

Ob deine Steuerkanzlei oder die Lohnbuchhaltung die Lohnsteueranmeldung übernimmt, bleibt dir überlassen. Wichtig ist, dass alle Daten zur korrekten Berechnung bereitstehen.

Und hier kommen die ELStAM ins Spiel: Was zunächst kompliziert und aufwändig klingt, ist lediglich die elektronische Form der (früher papierhaften) Lohnsteuerkarte und vereinfacht dir als Arbeitgeber:in vieles. Die Abkürzung steht fürElektronischeLohnsteuerabzugsmerkmale. Diese sind in einer Sammeldatenbank beim Bundeszentralamt für Steuern (BZSt) gespeichert und müssen dort abgerufen werden. Die meisten Buchhaltungssoftwares verfügen über eine technische Schnittstelle, die den Abruf der elektronischen Lohnsteuermerkmale ermöglicht. Änderungen werden kumuliert einmal pro Monat zum Abruf bereitgestellt.

So funktioniert das ELStAM-Verfahren

Die elektronischen Lohnsteuermerkmale deiner Beschäftigten kannst Du anfordern, wenn Du folgende Informationen parat hast:

- die Geburtsdaten deiner Arbeitnehmer:innen

- die Steueridentifikationsnummern (ldNr)

- eventuelle Lohnsteuerfreibeträge

- Klassifikation, ob es sich um ein Hauptarbeits- oder ein Nebenarbeitsverhältnis handelt

Weiterhin muss dein Unternehmen in ELSTER registriert sein und deine Software sollte das ELStAM-Verfahren unterstützen. Alternativ kann ELSTER selbst diese Funktion zur Verfügung stellen.

Die wichtigsten Lohnsteuerabzugsmerkmale im Überblick

Die ELStAM enthalten sodann alle erforderlichen Daten und Informationen zu deinen Arbeitnehmer:innen, die einen korrekten Lohnsteuerabzug möglich machen. Die wichtigsten Merkmale sind:

- Steuerklasse: Nach ihr bemisst sich die Höhe der Lohnsteuer.

- Religionszugehörigkeit: Diese Angaben brauchst Du eventuell, um die Kirchensteuer zu berechnen und abzuführen. (Die Höhe der Kirchensteuer ist nicht in allen deutschen Bundesländern gleich.)

- Kinder- und Lohnsteuerfreibeträge: Sie können die Steuerlast mindern (Solidaritätszuschlag und/oder Kirchensteuer).

- Vorsorgepauschale: Diese Pauschalen kommen für privat krankenversicherte Mitarbeiter:innen wegen höherer Vorsorgeaufwendungen zum Tragen.

- Pauschbeträge: Menschen mit Handicap und Hinterbliebene erhalten eine Verringerung ihrer Steuerlast.

- Hinzurechnungsbetrag: Dieser verhindert bei Geringverdienern mit zwei oder mehreren Dienstverhältnissen, dass zu viel Lohnsteuer abgezogen wird, die der/die Arbeitnehmer:in ohnehin im Folgejahr wieder erstattet bekäme.

- Geburtsdatum: Eventuell kann ein Altersentlastungsbetrag angesetzt werden.

Die Lohnsteuerklassen im Überblick

Das deutsche Steuerrecht sieht sechs Lohnsteuerklassen und eine Ergänzung derselben vor.

- Steuerklasse I: In Steuerklasse I werden ledige, verwitwete und geschiedene Personen ohne Kinder eingruppiert.

- Steuerklasse II: Mit Steuerklasse II werden alleinerziehende Personen besteuert (mit Entlastungsbetrag).

- Steuerklasse III: Steuerklasse III ist für den besserverdienenden Ehepartner vorgesehen, wenn es einen großen Gehaltsunterschied in einer Partnerschaft gibt.

- Steuerklasse IV: Sie wird angesetzt, wenn beide Partner ungefähr auf dem gleichen Gehaltsniveau sind.

- Steuerklasse V: Hier befindet sich der schlechter verdienende Partner zum Gegenpart in Steuerklasse III. Es handelt sich um eine Steuerklassenkombination.

- Steuerklasse VI: Die sechste und letzte Steuerklasse ist für Nebenjobs vorgesehen.

- Besonderheit Faktorverfahren: Das Faktorverfahren können Ehegatten oder Lebenspartner, wie auch einen Steuerklassenwechsel, über ELSTER oder den entsprechenden Vordruck beantragen. Es ist eine Sonderform der Steuerklasse IV und sorgt für ein gerechteres Individualeinkommen. Dabei wird, vereinfacht gesagt, die Steuerlast im Rahmen des Ehegattensplittings so auf die beiden Partner verteilt, wie es ihren Einzeleinkommen entspricht. Dies dient der Vermeidung von Interessenskonflikten und ausgeglicheneren Berechnungsgrundlagen für staatliche Leistungen.

Lohnsteuertabelle

Amtliche Lohnsteuertabellen gibt es schon seit dem Jahr 2004 nicht mehr. Das bedeutet aber nicht, dass sie für die Arbeit in der Lohnabrechnung unwichtig geworden ist. Die Anwendung ist vom Gesetzgeber auch weiterhin zugelassen.

Aus der Lohnsteuertabelle geht anhand des Bruttoeinkommens die anfallende Lohnsteuer und Kirchensteuer und gegebenenfalls der Solidaritätszuschlag hervor. Es wird zwischen der allgemeinen und der besonderen Lohnsteuertabelle unterschieden.

Die allgemeine Lohnsteuertabelle

Sie ist für die Abführung der Lohnsteuer bei rentenversicherungspflichtig Beschäftigten zu verwenden.

Die besondere Lohnsteuertabelle

Die besondere Lohnsteuertabelle kommt bei nicht rentenversicherungspflichtige Arbeitnehmer:innen, die ihre Vergütung im Rahmen eines Beamten- oder Berufssoldatenverhältnisses erhalten, zum Zug. Auch Richter gehören zu den Berufsgruppen, für die sie gilt.

In beiden Tabellen sind die steuerpflichtigen Entgelte auf volle Euro gerundet und in 3-Euro-Schritten gestaffelt. Die gesetzliche Grundlage für die Übersichten finden wir im Einkommenssteuergesetz. Lohnsteuertabellen können sich auf unterschiedliche Lohnzahlungszeiträume beziehen - nämlich den Jahresarbeitslohn oder die monatliche Lohnzahlung.

Ausnahmen von Lohnsteuerzahlung

§ 3 EStG regelt in ganzen 72 Abschnitten, welche Einkünfte von der Lohnsteuerpflicht ausgenommen sind. Darunter befinden sich natürlich viele Sonderfälle, die Du als Arbeitgeber:in nicht alle kennen kannst und musst. Ein/eine Steuerberater:in kann hier kompetente Unterstützung leisten und Licht ins Dunkel der steuerlichen Vorschriften bringen.

Für dich ist es grundsätzlich wichtig zu wissen, dass es in Deutschland einen Grundfreibetrag gibt. Das ist eine Einkommensgrenze, bis zu der keine Steuer berechnet wird. Sie wird alle zwei Jahre neu festgelegt und an die Inflation und die wirtschaftliche Entwicklung angepasst. Im Jahr 2023 liegt der Grundfreibetrag für Verheiratete und eingetragene Lebenspartnerschaften bei 21.816 Euro und für Alleinstehende und Ledige bei der Hälfte, also 10.908 Euro.

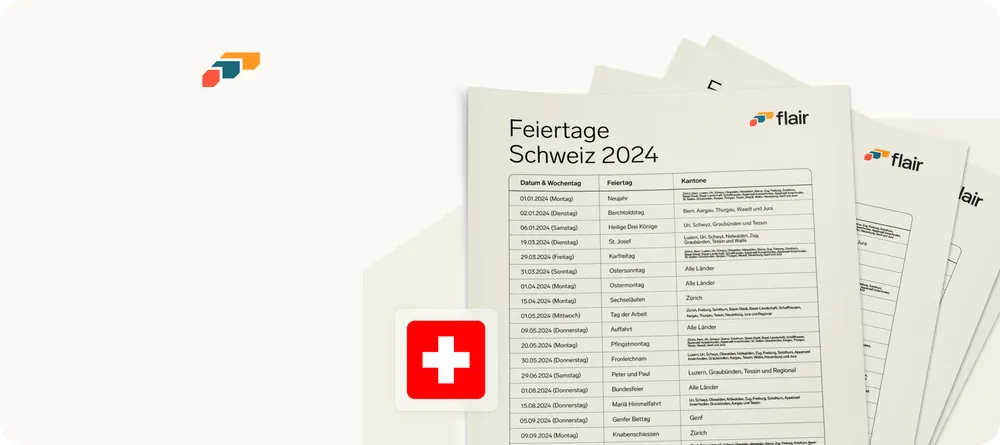

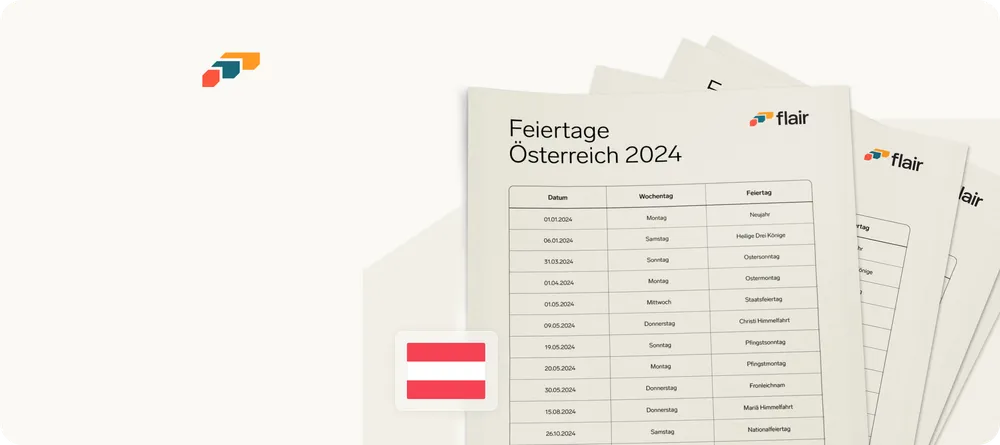

Auch bestimmte Zuschläge, z. B. für Feiertagsarbeit, bleiben bis zu den in § 3 EStG festgelegten Grenzen steuerfrei.

Lohndokumente mit Softwarelösung vorbereiten

Eine rein papierhafte Lohnbuchhaltung ist in der heutigen Zeit kaum mehr vorstellbar. Die sogenannte vorbereitende Gehaltsabrechnung benötigt eine gute, verlässliche Softwarelösung, mit der problemlos alle steuerrechtlichen Vorschriften eingehalten und alle Daten sicher verwaltet werden können. Technische Schnittstellen zur Synchronisation mit weiteren Tools sind nicht nur erforderlich, wenn es darum geht, die ELStAM abzurufen, sondern auch in der Kommunikation mit dem/der Steuerberater:in oder weiteren internen Abteilungen.

Payroll, engl. für Gehaltsabrechnung, ist eine von vielen flair-Funktionen, die dich begeistern wird. Du kannst mit unserer HR-Software dein ganzes Personalwesen verwalten. Lass dich überraschen, was alles möglich ist, und buche gleich deine erste, kostenfreie flair Demo.

Wenn es um die Abführung der Lohnsteuer geht, leistet dir flair besonders gute Dienste, denn Du kannst zusätzlich über einen Employee-Hub dafür sorgen, dass die Daten deiner Beschäftigten immer auf dem aktuellen Stand sind. Egal, ob es um die Erstellung von Lohnsteuerbescheinigungen oder um die Berücksichtigung von Doppelbesteuerungsabkommen (DBA) zwischen zwei Ländern geht. Flair sprengt Grenzen, denn mit unserer Software kannst Du nicht nur abteilungs-, sondern sogar länderübergreifend arbeiten und in der Gehaltsabrechnung verschiedene Legislations definieren.

Fazit

Bringe flair in dein Unternehmen, denn Datensicherheit, gute Datenqualität und absolut korrekte Abrechnungsläufe sind die drei Grundpfeiler der Lohnbuchhaltung, die auf lange Sicht Kosten sparen und Schwierigkeiten mit Finanzbehörden vermeiden. Unsere kompetente Softwarelösung unterstützt dich und deine Mitarbeiter:innen und kann in jeder Region und auch in jeder Branche eingesetzt werden. Neugierig geworden? Sprich uns gerne an. Unsere Experten freuen sich auf deine Kontaktaufnahme.

Disclaimer:

flair übernimmt für die rechtliche Stimmigkeit keine Konsequenzen. Der Inhalt dieses Artikels dient lediglich dem Informationszweck und kann nicht mit einer Rechtsberatung gleichgestellt werden. Unser Angebot ist ohne Gewähr auf die Richtigkeit und Vollständigkeit der genannten Inhalte.

Kostenlose Demo

Die flexible, modulare HR-Plattform auf Salesforce

:quality(100)/f/145847/688x492/ff5fc9291c/menu-asset.png)

:quality(100)/f/145847/688x492/341b838d57/menu-asset-1.png)

:quality(100)/f/145847/688x552/f9989ccde2/content-2.png)

:quality(100)/f/145847/688x492/36f4f4245b/menu-asset-2.png)